三国志2015

策略 | 59.19MB | 2021-11-06

下载来自: 98游戏 浏览: 2 次 2024-09-11 11:39:55:09

近期,《黑神话:悟空》成为游戏圈中的绝对顶流,以致于游戏 ETF(159869)为首的行业指数基金也获得了资本市场的高度关注。这款游戏大获成功不仅展示了中国游戏产业在全球市场中的崛起,还为行业发展提供了新的方向与样本。

01

一次鼓舞人心的胜利

中国首个 3A 大作《黑神话:悟空》一经上线,火爆全球。短短两周时间内,全球销量突破 1800 万套,销售额超过 60 亿元。一些分析机构甚至预测,如果考虑到未来更新、付费内容和 IP 授权等潜在收益,这款游戏最终销售额可能高达 150 亿元以上。

这标志着国产游戏在国际舞台上再次迎来重大飞跃,也凸显了中国传统文化与 IP 的商业价值。

该游戏以《西游记》为蓝本,精心设计 81 个关卡以及对应的妖怪角色,玩家无需额外学习即可轻松参与,扩大了游戏受众基础。

此外,游戏在场景设计、音乐等方面充分融入中国传统文化元素。其中,36 个场景灵感来源于国内著名景点,其中 27 个取景地来源于江西,包含古建筑、塑像和壁画元素,让全球玩家大感文化震撼。

最为关键的是,悟空这一角色在中国广为人知,深入人心,其影响力对游戏成功也起到了关键助推作用。

此外,该游戏爆火也为中国游戏产业发展提供了新方向。

一方面,让国内更多游戏厂商重视中国传统文化的传播力与穿透力。游戏不再是简简单单的娱乐工具,背后更是文化载体,也契合了玩家内心精神世界的深层次需求。

其实,西游记和悟空一直是中国文化产业的重要 IP,亦是全球手游市场最吸金的大 IP。据 Newzoo 数据显示,2015 年 1 月至 2021 年 3 月期间,西游 IP 衍生的游戏净收入高达 350 亿元以上,是漫威 IP 游戏净收入的 2 倍还多,其中主要来源于《梦幻西游》《大话西游》两款重磅手游贡献。

加之这一次《黑神话:悟空》的爆火,更加会驱动游戏厂商从中国传统大 IP 中去攫取富矿。

另一方面,这也暗示了国内游戏厂商还有一条避内卷寻增长的新路径——通过单机游戏成功打造 IP,再通过网络化成就长效收入。

此前,单机游戏不受厂商待见,因为产品生命周期比较短,盈利能力不足。但黑神话游戏重新刷新了市场认知,且未来料将可以开发出同 IP 的网络游戏来获得更加稳定且持续的收入。

这种变现路径在历史上也有过成功案例。比如,暴雪娱乐旗下的《魔兽争霸》为单机游戏,面世后非常火爆,吸引了一大批全球忠实粉丝。后来公司借此契机推出网游《魔兽世界》,流水贡献超过 100 亿美元。

总之,《黑神话:悟空》的成功,意义重大且深远。

02

出海才是试金石

黑神话风靡全球,是中国国产游戏的一次胜利,但并不改变中国游戏产业当前所面临的压力与挑战。

此前很多年,伴随着互联网持续渗透普及、游戏用户规模快速扩张,中国游戏市场经历过飞速增长的黄金阶段。期间诞生了腾讯、网易为代表的超级牛股。

时过境迁,中国游戏行业整体将从增量机会转入存量博弈。2024 年上半年,中国游戏用户规模为 6.74 亿,同比增速仅仅只有 0.88%,低于 2023 年全年 1.26% 的增速。并且伴随着中国人口负增长以及老龄化程度的演化,游戏用户渗透率可能已经接近见顶状态。

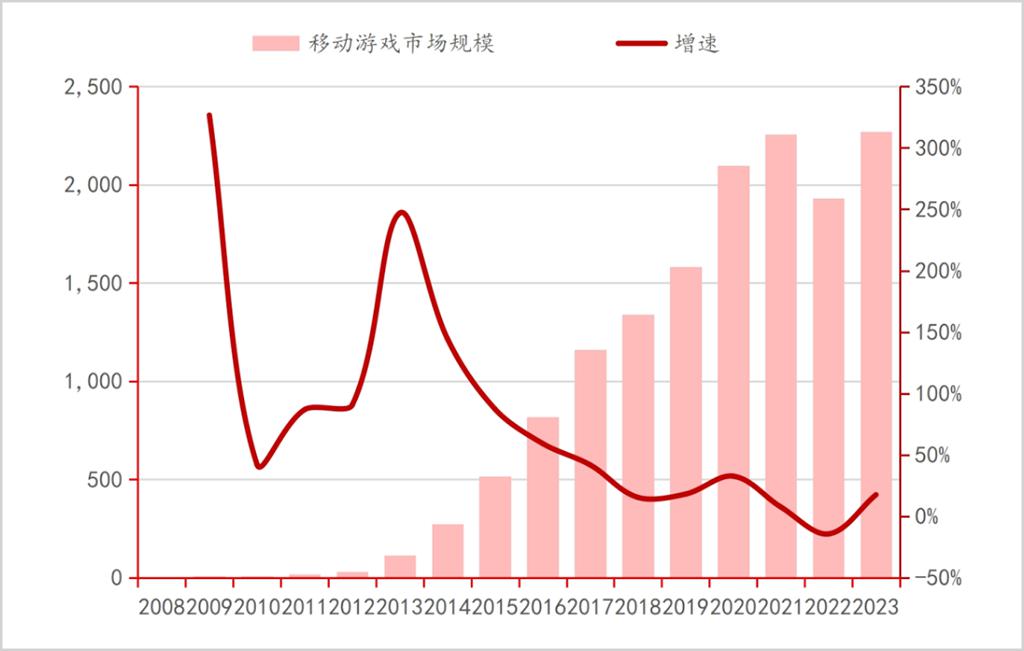

没有了用户增长加持,又遇到了政策监管压力与消费分化趋势,中国游戏产业高速增长或已经成为过去式—— 2020-2023 年,中国游戏行业市场规模年复合增速仅为 2.8%。

▲中国移动游戏市场规模

来源:招商银行研究院

那么,中国游戏厂商的路在何方?

出海其实是一道必答题。

据伽马数据显示,2023 年全球电子游戏市场总收入规模再次突破万亿规模,高达 1.18 万亿元。其中,中国游戏市场规模 3030 亿元,海外市场为 8870 亿元。从总量维度看,中国厂商出海寻求业务增量大有可为。

腾讯、网易、米哈游为首的大厂已经大开出海先河。2024 财年二季度,腾讯国际游戏收入 139 亿元,同比增长 9%,占游戏业务的比例将近 30%。

与腾讯坚持 " 自研 + 收购 + 发行 " 的大而全模式不同,米哈游采取 "IP+ 爆款 " 的纵且深出海模式。2023 年,《崩坏:星穹铁道》属于米哈游经典 IP" 崩坏 " 系列,结合了中国传统文化与科幻元素,深受玩家好评,在海外市场大杀四方,为米哈游贡献了近 40% 的海外收入(海外营收超 10 亿美元)。

网易作为国内头部游戏厂商,则似乎式微,2023 年在中国手游发行商排行中从第 3 名掉落至第 7 名,被三七互娱、莉莉丝等厂商超越。《荒野行动》是网易出海主打产品,在日本市场很火爆,但无法与腾讯的《PUBG MOBILE》以及米哈游《原神》这类全球大产品相媲美。

除头部大厂外,中国中小游企也加速出海。

2024 年上半年,21 家 A 股游戏企业中,世纪华通海外收入高居第一,达到 50 亿元,同比增长 115%。三七互娱位居第二,为 29 亿元,同比减少超 4%;神州泰岳排名第三,为 25.5 亿元,同比增长 22.8%。

此外,海外收入占比超过 50% 的 A 股游企有 8 家,包括昆仑万维、汤姆猫、宝通科技、游族网络、星辉娱乐、世纪华通等。

可见,中国游戏出海有一定成效,但远没有达到全球领导者的水平与高度,未来还可以继续抢占海外市场,寻求业务增量。

其实,中国本土游戏企业还有一条路径可以提升业绩成长性。大型厂商可自建游戏分发平台,不但可以有效控制分发渠道,还可以更好整合内容,实现盈利最大化。要知道,全球游戏分发市场被 Steam、PlayStation 等少数平台垄断,从游戏厂商抽走销售收入的 30%,躺赚了很多年。

这也有过成功案例,暴雪旗下战网,整合了自家多款经典游戏,降低了对外部平台依赖,提升了自身盈利能力。当然,自建平台需要持续不断投入与运营,才有机会打破目前这种垄断局面。

03

没有理由继续悲观

过去几年,资本市场对相关监管政策有所忌惮,也让全行业估值水平下移不少。一个是 2023 年 12 月国家版署发布的《网络游戏管理办法草案(征求意见稿)》,一度引发资本市场恐慌,后来很快紧急纠偏。另一个是游戏版号政策,对游戏产业的影响不言而喻。

2018 年 3 月,首次暂停游戏版号审批,导致当年版号数量骤降 78% 至 2105 个。此后四年每年版号不断下滑,到 2022 年仅有 464 个。不过,从 2023 年开始,版号发放回暖,达到 977 个。2024 年上半年,版号为 689 个,同比继续增长 26%。

游戏版号愈发常态化发行,稳定了市场预期与信心,也一定程度上代表了监管政策风向的转变。

更为直接的是,今年 8 月,国务院印发《关于促进服务消费高质量发展的意见》,网络游戏这一词汇破天荒地被明确提及,并作为提升文化娱乐消费质量的重要一环。

这一举措不仅标志着网络游戏在国家政策层面的地位得到了显著提升,更预示着游戏产业在可预期的未来不会有政策的桎梏。

除政策转向外,A 股游戏板块基本面也将触底复苏。此前,市场担忧除腾讯、网易、米哈游三家公司之外,其他游企市占率会被挤压,对其业绩预期比较悲观。

事实上,2024 年以来,多家中小型游企爆款产品众多,市场占有率反而有所上升,有些证伪此前市场担忧。

并且,伴随着下半年产品发行周期的到来,A 股游企业绩有望逐季改善。比如,恺英网络的《史莱姆》《斗罗大陆》,神州泰岳的《代号 DL》,吉比特的《问剑长生》《仗剑传说》均会陆续上线。

此外,2024 年以来,A 股游戏板块累计下跌 25%,较 2023 年高峰回撤超过 50%,最新估值回落至 25.9 倍,创下多年低位水平。其中,主要公司对应 2024 年估值仅为 10-13 倍之间。

▲游戏板块市盈率走势图

来源:Wind

加之业绩改善以及政策转向等潜在利好,游戏板块已具备较高投资性价比。当前,布局游戏指数基金会是一个不错选择。比如游戏 ETF(159869),规模大,流动性好,且前十大重仓股中有昆仑万维、恺英网络、世纪华通、三七互娱、神州泰岳、巨人网络等知名游戏厂商,且海外市场开拓有声有色,未来增长潜力较好。

总之,没有理由继续悲观下去了,择机布局估值偏低的优质游戏龙头或整体板块,胜率和赔率均不差,值得保持持续关注。

还没有玩家发表评论,快来抢占沙发吧!